Comment Christine Lagarde engage la Banque centrale européenne et ses partenaires à sauver les entreprises et les familles face au Covid-19

Soutenir les entreprises et les familles confrontées à l’angoisse de la forte baisse de leurs revenus et leur faire parvenir les liquidités nécessaires : Christine Lagarde, en fait sa priorité. Dans une tribune publiée au Monde, la présidente de la Banque centrale européenne, appelle au niveau macro à « un total alignement des politiques budgétaire et monétaire et l’égalité de traitement face au virus (…) meilleur moyen de protéger notre capacité productive et l’emploi. Elle estime qu’il est « impératif d’empêcher que des entreprises viables ne ferment et que les employés ne perdent leur emploi ». « Afin d’éviter des dommages durables, écrit-elle, l’économie doit être comme ‘’en attente’’ et conservée dans une situation aussi proche que possible de celle prévalant avant la pandémie. » Parmi les outils à envisager, elle cite « la mise en place des dispositifs publics soutenant les emplois à court terme et la mobilisation du système bancaire pour qu’il fournisse aux entreprises la trésorerie leur permettant de continuer à payer leurs employés et leurs factures. »

Mme Lagarde affirme que « la nouvelle facilité de prêt ciblée de la BCE fournit jusqu’à environ 3 000 milliards d’euros de liquidité aux banques à un taux d’intérêt négatif pouvant aller jusqu’à – 0,75 %, le plus bas taux que nous ayons jamais offert. » Une analyse à lire.

A travers le monde, les autorités publiques se mobilisent dans la lutte contre le coronavirus. Le Covid19 constitue un choc d’un genre nouveau auquel nous ne pouvons faire face à l’aide de recettes anciennes. Nous devons concevoir des politiques en faveur de celles et ceux qui sont le plus exposés à cette crise. Il s’agit, aujourd’hui, des entreprises et des familles confrontées à une forte baisse de leurs revenus et qui éprouvent une anxiété croissante quant à l’avenir. Les politiques de la Banque centrale européenne (BCE) sont définies précisément pour les soutenir. Dans le cadre de notre mandat, nous avons calibré nos mesures de telle sorte que la liquidité parvienne aux citoyens et aux secteurs les plus fragilisés.

Pour comprendre comment nos mesures fonctionnent, nous devons déterminer en quoi cette crise est particulière. Ses racines sont différentes de celles d’une crise financière ou d’une récession classique. La chute brutale de l’activité économique est une conséquence de la décision qui s’est imposée de demander à chacun de rester chez soi. Dès lors, il est impératif d’empêcher que des entreprises viables ne ferment et que les employés ne perdent leur emploi en raison d’une crise temporaire dont ni les unes ni les autres ne sont responsables.

Les employés n’ont jamais été autant menacés depuis les années 1930. En 2009, par exemple, jusqu’à 665 000 nouvelles inscriptions hebdomadaires au chômage avaient été enregistrées aux EtatsUnis. Au cours des deux dernières semaines, ce pays a comptabilisé 3,3 millions, puis 6,6 millions de nouvelles inscriptions. Si le chômage met habituellement plus de temps à augmenter en Europe et y est moins volatil, des premiers signes troublants apparaissent. Ainsi, l’indice des directeurs d’achat pour l’emploi a reculé plus fortement que jamais en mars.

Faciliter les flux de crédit

Afin d’éviter des dommages durables, l’économie doit être comme « en attente » et conservée dans une situation aussi proche que possible de celle prévalant avant la pandémie. Plusieurs outils peuvent être utilisés à cette fin. L’un d’entre eux consiste à mettre en place des dispositifs publics soutenant les emplois à court terme. Une autre solution est de mobiliser le système bancaire pour qu’il fournisse aux entreprises la trésorerie leur permettant de continuer à payer leurs employés et leurs factures. La zone euro étant une économie fondée sur les banques, faciliter les flux de crédit contribue à faire rapidement parvenir la liquidité dans l’ensemble de l’économie. Les gouvernements et les banques centrales prennent des décisions complémentaires pour placer les banques en situation d’être au rendezvous. Les garanties de crédit fournies par les gouvernements réduisent le risque de crédit pour les banques: de tels dispositifs ont déjà été mis en place à hauteur d’environ 16 % du PIB dans la zone euro. La BCE, quant à elle, apporte suffisamment de liquidité pour que les banques ne soient pas confrontées à un risque en la matière. Elle veille également à ce que les conditions de financement restent favorables pour l’ensemble des acteurs économiques.

Nous avons adopté deux types de mesures pour atteindre ces objectifs

En premier lieu, des mesures ciblées massives visant à faire parvenir la liquidité à ceux qui en ont le plus besoin. Notre nouvelle facilité de prêt ciblée fournit jusqu’à environ 3 000 milliards d’euros de liquidité aux banques à un taux d’intérêt négatif pouvant aller jusqu’à – 0,75 %, le plus bas taux que nous ayons jamais offert. L’expérience montre que ces mesures peuvent être puissantes. Nous estimons, par exemple, que les deux phases précédentes d’opérations ciblées ont incité les banques à octroyer environ 125 milliards d’euros de prêts de plus que si ces facilités n’avaient pas été mises en place.

Pour faire en sorte que les banques recourent pleinement à cette nouvelle facilité, nous avons également introduit un programme ciblé d’assouplissement des garanties, en mettant spécifiquement l’accent sur les petites entreprises, les travailleurs indépendants et les particuliers. Les prêts consentis aux entreprises et aux travailleurs indépendants qui bénéficient des systèmes de garantie liés au coronavirus peuvent être acceptés en garantie par les banques centrales nationales de l’Eurosystème dans le cadre de nos opérations de prêt, y compris les prêts de plus faible montant.

Programme d’achats d’urgence

Ces mesures encourageront les banques à accorder des prêts aux petites entreprises et aux microentrepreneurs, dont l’accès au crédit est généralement limité, et à en effectuer le refinancement en empruntant auprès de la BCE à des taux négatifs sur des périodes pouvant aller jusqu’à trois ans. La zone euro compte environ 22 millions de travailleurs indépendants, soit 14 % de l’emploi total, ce chiffre étant de 10,4 % en France. Ces nouvelles mesures faciliteront donc l’accès au crédit pour une partie importante des actifs.

En deuxième lieu, nous achetons des obligations publiques et privées pour des montants importants afin de garantir l’accès de tous les secteurs économiques à des conditions de financement favorables. Grâce à notre programme d’achats d’urgence face à la pandémie, combiné à nos autres programmes d’achats d’actifs, nous pourrons acquérir plus de 1 000 milliards d’obligations jusqu’à la fin de l’année. En outre, ce programme nous accorde la souplesse nécessaire pour cibler nos achats entre les différentes catégories d’actifs et juridictions. Nous avons aussi étendu nos achats d’actifs aux billets de trésorerie, qui sont une source importante de liquidité pour les entreprises. Cela constitue un soutien supplémentaire pour la gestion des flux de trésorerie et éviter les licenciements inutiles.

Ensemble, ces mesures montrent que nous ne tolérerons aucun durcissement procyclique des conditions de financement au cœur d’un des plus grands cataclysmes macroéconomiques des temps modernes. Mais notre réponse sera d’autant plus puissante si toutes les politiques se renforcent mutuellement. A cet égard, il est vital que le volet budgétaire en réaction à cette crise soit suffisamment puissant dans l’ensemble de la zone euro. Les gouvernements doivent être côte à côte pour déployer ensemble des politiques optimales face à un choc commun dont nul n’est responsable.

Un total alignement des politiques budgétaire et monétaire et l’égalité de traitement face au virus sont le meilleur moyen de protéger notre capacité productive et l’emploi, en vue de retrouver des taux de croissance et d’inflation soutenables une fois que la pandémie aura pris fin. Si certains pays ne se relèvent pas, les autres en pâtiront. En se montrant solidaire, on sert en fait ses propres intérêts. La BCE continuera de jouer son rôle en remplissant sa mission de maintien de la stabilité des prix et en demeurant au service des Européens.

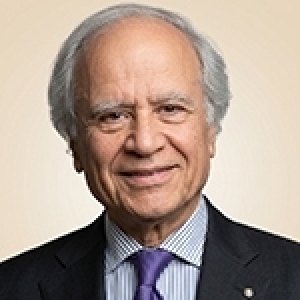

Christine Lagarde est présidente de la Banque centrale européenne (BCE)

- Ecrire un commentaire

- Commenter