Notation souveraine de la Tunisie: raisons et conséquences des changements récents

La notation souveraine de la Tunisie a connu une vague de dégradations sans précédent depuis le début de la révolution. Elle est passée en quelques mois d’un enviable grade d’investissement avec perspective stable à un grade spéculatif avec perspective négative. Ces dégradations ont eu et continueront à avoir, jusqu’à leur réversion, des effets négatifs sur la capacité du pays ainsi que les conditions d’accès au marché financier international.

Nous essayerons dans ce qui suit d’expliquer les raisons de ces dégradations successives et de présenter quelques recommandations pour renverser cette tendance. Pour ce faire, nous définirons dans un premier temps la notation et présenterons son utilité. Nous nous focaliserons par la suite sur le processus, l’échelle, et les critères de notation de Standard & Poor’s. La raison du choix de Standard & Poor’s parmi les trois agences principales qui notent la Tunisie est due au fait que depuis le début de la révolution, la notation de la Tunisie a été dégradée par cette agence de six plots, passant de «BBB» avec perspective stable en janvier 2011 à «B» avec perspective négative en août 2013.

| Agence | Notation en janvier 2011 | Notation en août 2013 | N° de plots |

| Standard & Poor’s | BBB/Stable | B/Négative | 6 plots |

| Moody’s | Baa2/Stable | Ba2/Négative | 3 plots |

| Fitch | BBB/Stable | BB+/Négative | 2 plots |

Qu’est-ce qu’une notation souveraine et quelle est son utilité?

La notation souveraine est l’une des activités les plus anciennes des agences de notation. En effet, certaines études qualifient la notation souveraine comme l’une des principales raisons de l’émergence du métier de notation, puisque les premières émissions sur le marché financier international étaient constituées par des obligations souveraines ayant justifié en partie le besoin d’évaluation indépendante de la qualité de crédit des émetteurs.

Une notation souveraine est une opinion indépendante émise par une agence de notation quant à la capacité et la volonté d’un émetteur souverain d’honorer ses engagements financiers en temps et en heure. L’aspect «volonté» est plus important pour la notation souveraine par rapport à d’autres types de notation de contreparties du secteur privé étant donné le caractère souverain de l’émetteur qui implique une quasi-impossibilité de le poursuivre en justice en cas de défaut.

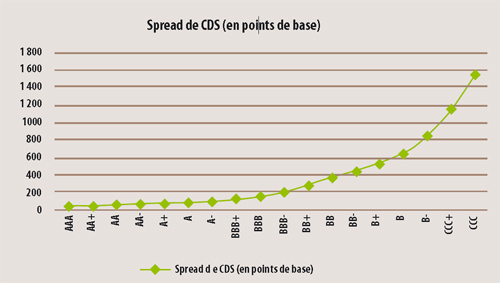

Il existe une corrélation quasi parfaite entre le niveau de notation et le niveau de rémunération exigé par les investisseurs. Autrement dit, plus la notation est basse et plus les investisseurs exigeront un taux de rendement plus élevé en contrepartie des risques encourus. La notation détermine aussi le degré d’accès au marché financier international étant donné que certains investisseurs institutionnels fixent un niveau de notation minimum pour leurs investissements (en général, ce minimum coïncide avec le grade d’investissement).

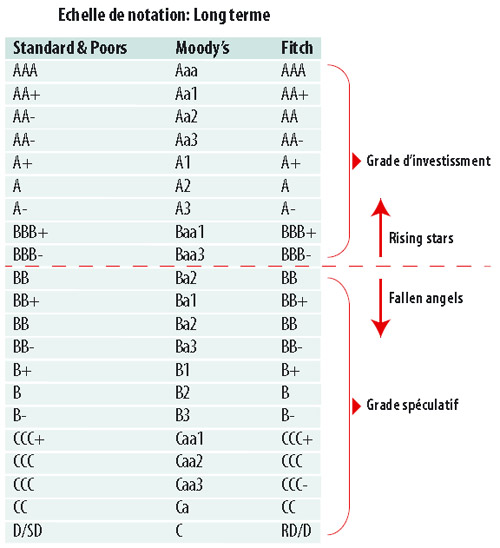

Echelle de notation

L’échelle de notation des agences comprend 21 notes en moyenne allant du «AAA», ou meilleure note possible, à «D» qui dénote une situation de défaut général ou sélectif «SD». Les notations supérieures à BBB- sont communément appelées des notations de grade d’investissement et les notations inférieures sont communément appelées des notations de grade spéculatif. Un émetteur qui voit sa notation dégradée du grade d’investissement au grade spéculatif est communément appelé «Fallen Angel» ou «Ange déchu», alors qu’un émetteur qui voit sa notation améliorée du grade spéculatif au grade d’investissement est appelé «Rising Star» ou «Etoile montante». A chaque notation, des probabilités de défaut sont associées en fonction de la classe d’actif. Ces probabilités font l’objet de calculs et de mises à jour régulières par les agences de notation . En théorie, mais également le plus souvent en pratique, plus la notation est élevée et plus la probabilité de défaut est faible.

| Notation / (PD en %) | Horizon temporel en année | ||

| 1 | 2 | 3 | |

| AAA | 0.00 | 0.03 | 0.14 |

| AA | 0.02 | 0.07 | 0.14 |

| A | 0.08 | 0.21 | 0.35 |

| BBB | 0.26 | 0.72 | 1.23 |

| BB | 097 | 2.94 | 5.27 |

| B | 4.93 | 10.76 | 15.65 |

| CCC/C | 27.98 | 36.95 | 42.40 |

Une des critiques communes des observateurs non avisés consiste à jeter des doutes quant à la fiabilité de la notation en prenant pour exemple la récente crise des subprimes aux Etats-Unis et les défauts de certains produits structurés notés autrefois dans la catégorie «AAA». Les agences de notation ont elles-mêmes reconnu quelques faiblesses associées avec leurs notations des produits structurés, mais il convient de noter que:

1 - Il existe une différence fondamentale entre la notation des produits structurés et la notation classique (ou notation fondamentale d’émetteurs souverains, entreprises, banques, etc.) Le premier type de notation est basé sur des modèles de notation qui incorporent un certain nombre d’hypothèses par rapport à la fréquence de défaut des créances sous-jacentes et la sévérité de la perte en cas de défaut alors que le deuxième type de notation est basé sur une analyse fondamentale qualitative et quantitative de la situation financière de l’émetteur.

2 - Le choc sur le marché immobilier américain a été d’une amplitude supérieure aux divers chocs historiques depuis la Grande dépression et qui sont incorporés dans les modèles de notation de produit structurés. Autrement dit, étant donné l’amplitude du choc, il aurait été quasi impossible de l’anticiper et de l’intégrer dans la notation avant son occurrence.

Justifier une dégradation de notation par la mauvaise performance de la notation d’une classe d’actifs particulière est non seulement sans fondement mais constitue un refus de reconnaître les vraies raisons de la dégradation de la notation, première étape de la résolution du problème.

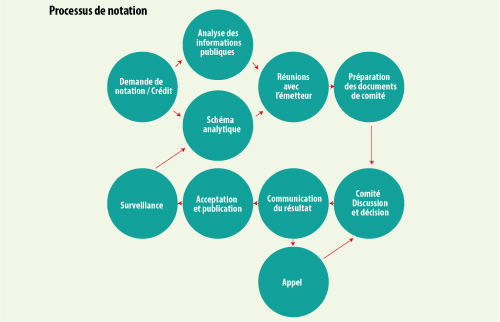

Processus de notation

Le processus de notation commence en général par une demande formelle de la part de l’émetteur. Cependant, les agences de notation peuvent initier des notations de leur propre chef si elles estiment qu’il existe une demande de la part des investisseurs pour des informations sur l’émetteur en question.

Une fois la notation demandée, une équipe d’analystes commence par analyser les informations publiques disponibles sur l’émetteur en question. Un schéma d’analyse est par la suite envoyé à l’émetteur. Ce schéma comprend une liste de sujets/questions que les analystes voudraient approfondir avec les responsables de l’entité à noter lors de la réunion de notation. L’équipe de notation est généralement composée de deux analystes (plus si l’émetteur est complexe ou nécessite une expertise bien déterminée). Les informations collectées sont ensuite analysées à l’aune de la méthodologie de la classe d’actif considérée (souverain, institutions financières, etc.)

Dans un souci de transparence, ces méthodologies sont publiques et consultables gratuitement sur les sites des agences de notation. L’analyse est par la suite présentée au comité de notation qui comprend entre cinq et neuf membres votant en fonction de la complexité de l’entité à analyser. Ces membres font partie du seul corps analytique de l’agence de notation et sont indépendants de toute pression externe (commerciale interne à l’agence ou externe). La collégialité de la décision permet aussi d’éviter les risques éventuels de fraude ou de corruption. Une fois la décision prise, elle est communiquée à l’émetteur qui peut soit l’accepter, soit la contester, dans de rares circonstances en présentant des informations significatives qui n’auraient pas été prises en considération par le comité. Une fois la notation publiée, elle fait l’objet de surveillance et l’émetteur ne peut pas empêcher la publication de toute action de notation jugée nécessaire par l’agence.

Ce processus, par la séparation entre les activités commerciales et les activités analytiques et en minimisant les interférences de l’émetteur avec le processus de publication, permet de balayer les critiques qui parlent d’un éventuel conflit d’intérêt inhérent au métier de notation et qui proviendrait du fait que la notation soit un service payé par l’émetteur noté au même titre que l’audit des états financiers.

Déterminants de la notation souveraine : méthodologie de Standard & Poor’s

La notation souveraine de Standard & Poor’s est basée sur cinq principaux piliers :

1- Efficacité institutionnelle et risque politique

2 - Structure économique et perspectives de croissance

3 - Liquidité extérieure et position internationale d’investissement

4 - Flexibilité, performance fiscale et endettement

5 - Flexibilité monétaire.

Un ensemble de critères qualitatifs et quantitatifs est pris en considération dans le cadre de l’évaluation de ces piliers. Ces critères peuvent être résumés dans le tableau, non exhaustif, suivant.

Chacun de ces cinq piliers se voit attribuer un score en se basant sur les critères résumés dans le tableau précédent. Par la suite, la combinaison des piliers 1 et 2 permet d’avoir une évaluation du «profil politique et économique du pays» et la combinaison des trois piliers restants permet d’avoir une évaluation du «profil de la performance et de la flexibilité» du pays. Finalement, une matrice combinant ces deux profils permet d’avoir une première estimation de la notation souveraine du pays. Dans chaque étape du processus, les recommandations des analystes sont débattues au sein d’un comité de notation qui décide des scores attribués et de la notation finale.

Principales raisons de la baisse de la notation de la Tunisie

Depuis le début de la révolution du Jasmin, la notation de la Tunisie a été dégradée à plusieurs reprises par les trois agences leaders qui notent le pays. Le tableau suivant résume les actions de notation de Standard & Poor’s ainsi que leurs raisons :

| Date | Action | Raisons |

| 16.03.2011 | Dégradation de BBB à BBB- avec perspective stable | Perspectives de croissance plus faibles et déficits jumeaux plus importants par rapport à la performance historique du pays. |

| 28.07.2011 | Changement de perspective de stable à négative | Augmentation des risques de dérapage durant la transition politique. |

| 23.05.2012 | Dégradation de BBB- à BB avec perspective stable | Indicateurs économiques plus faibles par rapport aux anticipations initiales. |

| 19.02.2013 | Dégradation de BB à BB- avec perspective négative | Augmentation significative des tensions politiques suite à l’assassinat d’un leader de l’opposition. |

| 16.08.2013 | Dégradation de BB- à B avec perspective négative | Contestation populaire de la légitimité des institutions transitionnelles suite à l’assassinat d’un deuxième leader de l’opposition et impacts sur l’adoption de la nouvelle constitution, la tenue d’élections et la mise en place de réformes pour soutenir la croissance économique. Impact de l’augmentation de la perception du risque terroriste sur le secteur touristique et l’investissement domestique et externe. Croissance économique relativement faible. Déficit public élevé du fait du maintien du système de subvention actuel, de la mise en place d’une politique publique pour réduire le chômage et de la recapitalisation attendue d’une partie du système bancaire. Déficit important de la balance des paiements courants du fait de l’augmentation des importations et d’une faible croissance des exportations et du tourisme. Fragilité du système bancaire exacerbée par l’impact négatif de la révolution sur l’économie du pays. Augmentation de l’endettement public. |

Le résumé des raisons qui ont poussé Standard & Poor’s à dégrader la notation de la Tunisie permet de voir que pratiquement tous les indicateurs utilisés par l’agence pour déterminer sa notation ont connu une détérioration par rapport aux performances historiques du pays. Le risque politique s’est accru, les perspectives de croissances se sont détériorées, la liquidité extérieure a baissé avec la baisse des réserves de changes (partiellement compensée par une augmentation de l’endettement extérieur); les performances fiscales se sont détériorées par rapport à l’orthodoxie historique de la Tunisie en termes de gestion des finances publiques et l’efficacité de la politique monétaire a atteint ses limites avec l’épuisement de toutes les munitions disponibles à la Banque Centrale pour aider au redressement de la situation. Une partie de cette détérioration est «normale» étant donné que le pays a connu une révolution.

Sommes-nous au bord de la faillite?

Aujourd’hui, la Tunisie est notée dans la catégorie «B», ce qui équivaut à une probabilité de défaut à un an de l’ordre de 5% en se basant sur les données historiques. Un investisseur exigerait une prime de risque de l’ordre de 600 points de base (6,0%) pour offrir un produit de couverture sur la signature de la Tunisie comparé à 150 points de base (1,5%) lorsque le pays était noté «BBB». Il convient de noter que la rémunération exigée et la probabilité de défaut augmenteraient de manière exponentielle en cas de dégradation supplémentaire à la catégorie «CCC». La rémunération exigée passerait à plus de 1 500 points de base (15%) et la probabilité de défaut à quelque 30%.

La qualité de crédit du pays s’est fortement dégradée mais nous disposons encore d’une petite marge de manœuvre pour stabiliser le pays et renverser cette spirale de dégradation. Cela passerait par la mise en place d’un plan en trois points:

- Dépasser les clivages politiques: via la stabilisation et la remise de la transition politique sur les rails. Un accord entre les principales forces politiques qui permettrait d’accélérer l’adoption de la nouvelle constitution et de mettre en place un calendrier réaliste, clair et avec des dates butoir pour la tenue d’élections ne peut qu’aider à améliorer le premier et le troisième pilier (via une meilleure attractivité des investisseurs étrangers) de notation.

- Mise en place de réformes structurelles qui permettrait de dégager des économies budgétaires (réduction des dépenses de fonctionnement des institutions de l’Etat, meilleure utilisation de l’argent public, révision des subventions, etc.) qui seront affectées aux investissements ne peut qu’aider à améliorer le deuxième et quatrième pilier.

- Une réforme agressive du système bancaire similaire à ce qui a été fait au Maroc, visant à nettoyer le système bancaire et encourager l’émergence de champions nationaux capables de financer le secteur privé, permettrait d’améliorer le cinquième pilier de notation.

En somme, l’heure est grave et nécessite une plus grande coopération et ouverture de tous les acteurs pour œuvrer au bien-être collectif de la nation, sans quoi tous les Tunisiens, sans aucune exception, auront à payer une part de la facture.

Méthodologie de notation souveraine de Standard & Poor’s

1. Efficacité institutionnelle et risques politiques

- Stabilité, prévisibilité, et transparence des institutions politiques

- Transparence et responsabilité des institutions, données et processus ainsi que la qualité des informations statistiques.

- Culture de paiement du gouvernement.

- Les impacts potentiels d’organisations externes sur la mise en place de politiques économiques.

2. Structure économique et perspectives de croissance

- Niveau du revenu (PIB par habitant)

- Perspectives de croissance

- Diversification et volatilité de l’économie

3. Liquidité extérieure et position internationale d’investissement

- Statut de la monnaie du pays dans les transactions internationales

- Liquidités externes du pays et capacité à générer les devises nécessaires pour le paiement des obligations financières souveraines et non souveraines.

- Endettement extérieur du pays.

4. Flexibilité fiscale, performance fiscale et endettement

- Performance fiscale: solde budgétaire et ses principaux déterminants.

- Flexibilité fiscale : capacité du gouvernement à augmenter ses recettes ou réduire ses dépenses.

- Endettement : évolution du taux d’endettement du gouvernement, structure de la dette, coût d’endettement, existence de dettes contingentes.

5. Flexibilité monétaire

- Capacité des autorités monétaires à soutenir la croissance économique en cas de chocs.

- Crédibilité de la politique monétaire (mesurée par l’évolution du taux d’inflation)

- Efficacité des mécanismes de transmission de la politique monétaire à la sphère réelle.

- Degré de profondeur des marchés de capitaux locaux.